İçerikte Neler Var?

Yatırım Fonu Neden Vazgeçilmez?

Sermaye piyasası ürünleri arasında, cebinizdeki en küçük banknotla bile alabileceğiniz, piyasa fırsatlarını varlık sınıfı bazında portföyünüze istediğiniz ölçüde yansıtabileceğiniz, düzenli raporlamalarla hem piyasa değişimlerini hem de yatırımınızın geleceğine dair profesyonel görüşlere ulaşabileceğiniz, piyasa değişimlerini bizzat takip etmek zorunda kalmadan tasarruflarınızı ‘sizin için getiri üretmeye odaklanan rasyonel zihinlere’ teslim edebileceğiniz bir finansal seçenekten bahsedeceğim bugün.

Kolayca ulaşılabilir, çok sade finansal bir üründen: Yatırım fonları.

Özellikle pandemi başlangıcında bizi eve kapatan ve zamanımızı zorunlu olarak bollaştıran bir dönemde daha da odaklandığım bu finansal evren; tasarruflarını herhangi bir ‘portföy büyüklüğü’ kriterine bağlı olmaksızın iyi değerlendirmek ve bu süreçte de uzman finansal danışmanlık hizmetinden fayda görmek isteyen tasarruf sahiplerini önceliyor.

Ana ilke; yatırımcı adına, yatırımcı yararına getiri üretmek!

Sadece bir banka hesabınızın var olması yeterli. Bu sayede, TEFAS dediğimiz Türkiye Elektronik Fon Alım Satım Platformu’na dahil olan tüm portföy şirketlerinin yatırım fonlarına, tek tuşla yatırım yapma şansına sahipsiniz. TEFAS aslında bireysel yatırımcıların, birikimlerini profesyonel kadrolar tarafından yönetilen yatırım fonları aracılığı ile değerlendirmesine öncülük eden, buna ek olarak da bireylerin yatırım kararlarını akılcı ilkelere dayandırmasını destekleyen bir fırsat penceresi. Tüm ön koşulları ‘küçük yatırımcıyı korumak’ üzerine kurgulanmış olan şeffaf bir platform.

2020 yılı ve devamındaki 2021’de, ekonomileri Covid19 salgınının yıkıcı etkilerinden koruma adına tüm dünyada ‘bollaşan para’ gideceği adresi ararken, ülkemizde hisse senedi yatırımcı sayısındaki artışa benzer şekilde ‘yatırım fonu’ yatırımcısı ve TEFAS’taki yatırım fonu hacimlerinde de rekor artışlar gözledik.

Ben de yatırım fonlarını, sağlıklı bir tasarruf ve yatırım portföyünün vazgeçilmez seçeneklerinden biri olarak görüyorum kendi penceremden.

Gelin nedenlerine birlikte bakalım…

En güçlü yön: Şeffaflık

Sermaye Piyasası Kurulu, uygulanmasını istediği yatırım fonu mevzuatında yatırımcının bilgilendirilmesi konusunu çok önemseyen bir tavır sergiler ve bilgilendirmeleri belli standartlara bağlayarak şeffaf, anlaşılır bir yatırım evreni yaratılmasına, tüm süreçte ortak dil kullanımı ve o dilin anlaşılırlığına büyük önem atfeder.

Bir küçük yatırımcı olarak bunu çok değerli buluyorum.

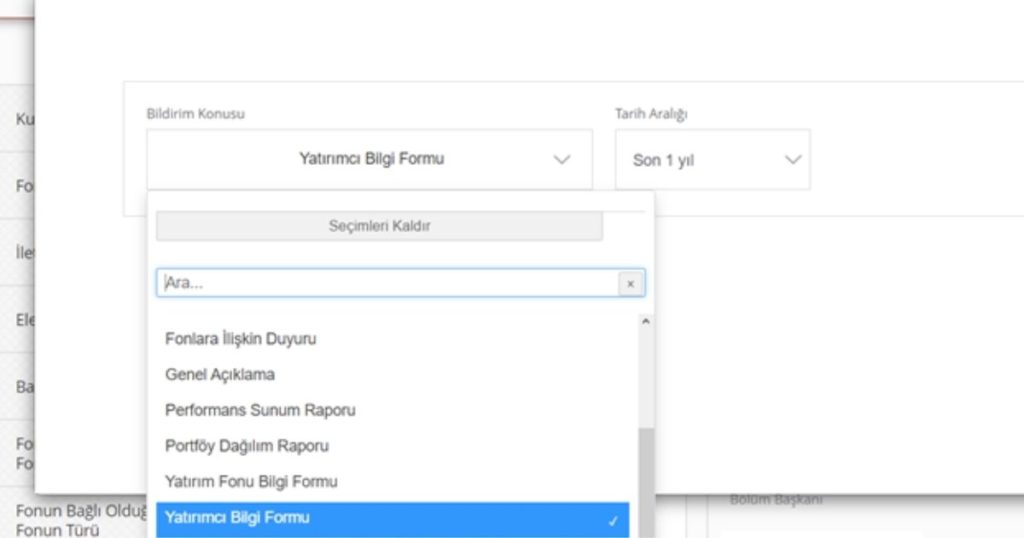

Yatırım fonları söz konusu olduğunda Yatırımcı Bilgi Formları, fon evreni içindeki en açık, en güvenilir, aynı zamanda en özet kılavuzlardan biridir ve her yatırımcı bilgi formu, içindeki ana varlık grubunu belirten şu cümleyle başlar:

‘Bu fon bir hisse senedi/Eurobond/altın fonudur ve bu formda belirlenen risk profilindeki yatırımcılara yöneliktir.’

Bu bilgilendirmenin, özellikle finansal okuryazarlık seviyesini yukarı itmesi gereken bir toplum olduğumuz düşünüldüğünde, çok kritik bir güven unsuru olduğunu düşünüyorum. Yazının sonunda iki örneğini bulacaksınız, incelemenizi öneriyorum.

Yatırım dünyasında seçenekler çok fazla ve bu dünyayı bir okyanusa benzetirsek; içinde yüzdüğümüz suyun berraklığı ya da derinliğinin ne olduğunu bilmeden işlem yapabiliyor, bu süreçlerin sonunda finansal bir depremle karşılaşabiliyoruz.

- Yatırımcı Bilgi Formları,

- Fon izahnameleri,

- Performans raporları,

- Portföy dağılım raporları ve

- Finansal varlık kısıtlamaları gibi

Mevzuat gereği açık olarak paylaşılması zorunlu bilgilerin varlığı, bence yatırım fonlarını ‘ürün şeffaflığı’ açısından bakıldığında tartışmasız ilk sıraya koyar. Ve tüm bu bilgi ve belgelere sadece bir internet bağlantısına sahipseniz, yazı sonunda bulacağınız Kamuyu Aydınlatma Platformu (KAP) internet sayfası linkinden de kolaylıkla ulaşabilirsiniz.

İkiz Kardeşler: Risk ve Getiri

Risk, yatırım fonundaki ‘getirinin’ ikiz kardeşi evet ve onun ayrılmaz bir parçası.

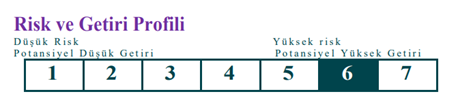

Ancak fonlardaki ‘riskin tanımı’ ve yatırımcının ‘risk tahammülü’ işin en kritik kısmı olduğundan; ‘finansal ürünün özelliği’ sade ve anlaşılır bir tanıma dayandırılır; yatırım fonları finansal ürün raflarında risklerine göre yer alır:

- Çok düşük riskli fon

- Düşük riskli fon

- Orta riskli fon

- Yüksek riskli fon

- Çok yüksek riskli fon gibi.

Bu tanımdaki anlaşılırlığı güçlendirmek için de fonun potansiyel risk ve getiri profili 1’den 7’ye kadar kademelendirilir.

SPK’nın ‘Yatırımcı Bilgi Formu’ içeriğinde yer verilmesini zorunlu tuttuğu bu basit tablo, finansal tercihlerimiz açısından çok sade bir kılavuz niteliği taşıyor bana göre.

Finansal piyasalarda, aldığınız risk ölçüsünde getiri potansiyeline sahip olursunuz. Aslında bu kadar basit.

Finansal varlık grupları arasında ‘risk’ denince ilk akla gelen varlık olan ‘hisse senedi’ örneğinden gidelim. Kısa vadeli bir anlayışla hisse senedini al-sat da yapabilirsiniz; o hisse senetlerini sabırla portföyünüzde tutarak, uzun dönemli getiri fırsatını da hedefleyebilirsiniz. Hisse senedi, sizin anaparanızı dahi eritebilecek bir finansal varlık olduğu gibi, uzun vadede standart bir vadeli mevduattan elde edeceğiniz getiriden çok daha fazlasını sunabilecek, enflasyonu yenebilecek ya da yerel paranın döviz kuru karşısındaki değer kaybını telafi edebilecek bir potansiyel de taşır.

Bu pencereden bakıldığında;

- Altın,

- Gümüş,

- Eurobond,

- Tahvil

- Bono gibi diğer finansal varlıkların da tıpkı hisse senedinde olduğu gibi benzer getiri potansiyelleri kadar, kayıp yaratma riskleri var.

İşte yatırım fonları, farklı risk gruplarından farklı finansal varlıkları, ister tek başına, istenirse de yüzdesel sınırlara bağlı kalmadan portföylere ekleme imkânı verir. Her biri ayrı uzmanlık isteyen varlık gruplarına yatırım yapmayı ve o portföyün yönetimi gibi ağır bir işi ehline devrederek, yatırımcısına konfor alanı yaratır.

Risk kategorisinde 1 ile en düşük puanı alan fon, en düşük seviyede piyasa riski alan fondur ve piyasa dinamiklerini getirisine, aldığı düşük risk oranında yansıtır. Daha yüksek getiri amacıyla kurgulanan 7 puan almış bir fonda ise durum tam tersidir, bu tarz fonlar daha yüksek getiri için daha yüksek risk alırlar.

Peki yatırım fonunda ‘uzun vade’ riski azaltır mı?

Yatırım fonlarına olan güvenimin nedenlerinden biri de fonu yatırımcılara sunan Portföy Şirketlerinin fonun ‘en güçlü performansı göstermesi muhtemel’ yatırım süresini, bizlerle açık biçimde paylaşması.

Vade, bilindiği gibi finansal varlıklardaki ‘getiri beklentisini’ doğru kurgulayabilmek adına ‘rasyonel esaslarla belirlenmesi gereken’ en önemli unsurlardan biri.

Varlık fiyatlamalarındaki değişkenler kısa dönemli ‘kazanç fırsatları’ verebiliyor, ancak bu işi meslek edinmiş ‘profesyoneller tarafından’ yapılmadıysa ya da işlemi yapan yatırımcı ‘dört yapraklı yoncayı bulmadıysa’ tasarruflarımız için ‘genelde’ yıkıcı sonuçlar verebiliyor. Elbette çok kısa vadede ‘dolgun’ kazançlar elde edebilen yatırımcı grubuna da rastlamak mümkün. Fakat genel tabloda bu, ‘kaideyi arada bir bozan istisnadan öteye’ gidemiyor.

Yatırım fonu doğal bir uzun vadeli yatırım seçeneğidir, bu çok net. Portföy yöneticileri fonlardaki ideal vadeyi orta ve uzun olarak dile getirir ki, bu kabaca en az 6 ay ile 1 yıl arası bir dönem…

Yaşam koşullarının hızlı ve sert değişkenlik gösterdiği, dalgalanmanın eksik olmadığı ülkemiz gibi piyasalarda, tasarrufların vadesinin ‘kısa’ olmasını pek yadırgamamak gerek ancak, bugün geldiğimiz noktada artık Türkiye’de %14’lük politika faizi, 40 puanı aşan bir negatif reel faiz, %54,44’lük enflasyon gerçeği var ve yatırımcıya artık ‘bu enflasyonu da geçebilecek’ güvenli finansal seçenekler gerekli.

Fon Karşılaştırma Ölçütü?

Ölçülemeyen performansın hiçbir önemi yok.

Fonun elde ettiği getiri, tek başına bir değer ifade etmez.

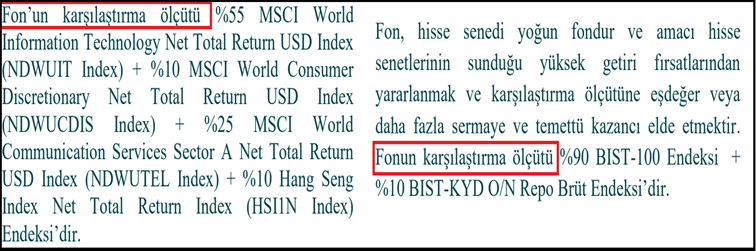

Yatırım fonları, tasarruf sahiplerine sunulmadan önce, SPK tarafından belirlenmiş bir kural setine bağlı olarak, fon yönetimini ‘bir hedefe bağlı’ hale getirir: Karşılaştırma Ölçütü

Bir diğer ifadeyle eşik getiri.

Karşılaştırma ölçütü, yatırımcıların risk ve getiri hedeflerine uyumlu olarak belirlenmiş bir finansal varlık ya da varlık grubunun; kendisine eş değer diğer varlık grupları arasındaki yerini belirleyen bir sıralamadır, bu yönüyle aslında ‘en rasyonel’ karnedir.

Bir yatırım fonunun benzer özellikleri gösteren ve benzer riskleri alan diğer rakipleri arasında kendisine nerede yer bulabildiği hem daha dinamik hem de daha akılda kalıcı bir performans çıktısı.

Sözün Özü

Şeffaflığı, risk ve getiri analizi gibi hayati unsurları barındırması, uzun vadede güçlü finansal etki gösteren yapısı ve nitelikli performans takibine dayanmasıyla, yatırım fonunun tasarruflarımız için çok önemli bir seçenek olduğunu düşünüyorum.

Farklı risk tahammüllerine sahip yatırımcıların, en temel hedefinin ‘enflasyonu geçmek’ ve tasarruflarını zamana ezdirmemek olduğunu düşünürsek ‘alınabilecek risk ve elde edilmesi hedeflenen getiri’ gibi oldukça somut bir modelleme sunan yatırım fonlarına yönelmesi kadar doğal bir şey olmamalı kanımca.

Risk tahammülümüze uygun seçim yapılması koşuluyla, güçlü ve nitelikli bir tasarruf büyütme aracı.

Temel ilke hiç unutulmamalı.

Yatırım kararları kişiye özgü ve herkes için finansal tatmin, tasarruf sürecinin farklı bir katmanında olabilir. Bu durum, yatırım evreninin doğasında var.

İşe, önce kendimizi tanıyarak başlamalı…

Sağlıkla kalın.

Yararlanılan Kaynaklar:

https://www.spk.gov.tr/Sayfa/Menu/1

https://www.spk.gov.tr/Sayfa/AltSayfa/253

https://www.tefas.gov.tr/TerimlerSozlugu.aspx

https://www.takasbank.com.tr/tr/kaynaklar/tefas-uyesi-kurumlar

https://www.takasbank.com.tr/tr/kaynaklar/tefas-yatirim-fonlari

https://www.kap.org.tr/tr/YatirimFonlari/YF

Örnek yatırımcı bilgi formları

YatirimciBilgiFormu TKF-07122021.pdf

Finans Sektöründe farklı pozisyonlarda 24 yıllık bir tecrübeye sahip olan Yücel Ferek, bu süreci 'sayısız insan, sayısız davranış biçimi, sayısız deneyim' olarak tanımlarken; tasarrufu bilmeyen değil, tasarrufa geçemeyen bir toplumun üyesi olarak, geç başladığı tasarruf sürecinde öğrendiklerini; meslek bilgisiyle harmanlayarak paylaşmayı amaçlıyor.

Tasarrufları bilinçli yatırımlara dönüştürme sürecinde, finansal bilginin her birey için ulaşılabilir, ücretsiz ve anlaşılır olması gereğine inanıyor.

Ülkemiz bireylerinin finansal piyasalardan eşit ölçüde yarar sağlamasını, 'toplumsal eşitliğe katkı sağlayan' kritik bir unsur olarak görüyor.

Bu amaçla kişisel bloğunda yazılar yazıyor, kendisine ait YouTube kanalında videolar yayınlıyor.

Finansal okuryazarlık gönüllüsüdür. Evlidir, iki çocuk babasıdır.

[…] bakiyenizi arttırmak için profesyonelce sizin adınıza yöneten ve kuralları gayet açık, yatırım fonları aracılığı ile de […]