İçerikte Neler Var?

Çıkış Kapıları

Başarı arzusu, kişisel tatmin ve kendini ispat etme isteği, toplumsal ya da çevresel fayda, kişilik yapısı, bir problemden muzdarip olma gibi, bir kişiyi girişimci olmaya iten sebepler çok farklı olabilir. Fakat birçoğunun temel motivasyon kaynağı refahını arttırmaktır. Bu da ancak gelir ya da servetini arttırarak mümkün olabilir.

Bir problemi keşfettiniz, çözümü ile ilgili kafa yordunuz, fikre ulaştınız, iş modelini geliştirdiniz, ekibinizi kurdunuz, sermaye koydunuz, ürünü geliştirdiniz, testlerini tamamladınız, pazara çıktınız, pivotlar yaptınız, ürün pazar uyumunu yakaladınız, yatırım aldınız, satış kanalları kurdunuz, büyüdünüz, tekrar yatırım aldınız, karlılığa ulaştınız… Peki şimdi ne olacak?

Evet; ismini koyduğunuz, logosunu tasarladığınız, ilk faturasını kestiğiniz, ofis mobilyalarını taksitle satın aldığınız, sabahlara kadar çalıştığınız, zaman zaman umutsuzlukla mücadele ettiğiniz, zaman zaman da sevinçten havalara uçtuğunuz anlar yaşadığınız şirketinizi bırakıp gitmek zor gibi görünebilir. (Bu arada çoğu zaman ceketi alıp gitmek gerekmez. Aşağıda açıklayacağım). Fakat her zaman ifade etmeye çalıştığım gibi girişimci rasyonel olmak zorundadır. Bu bir seçenek değil, zorunluluk. Ne zaman durmanız ya da ne zaman koşmanız gerektiğini bilmeniz gerektiği kadar, ne zaman ve hangi metotla çıkış yapıp yeni bir girişime başlamak ya da yatırımcı olarak devam etmeyi de bilmeniz gerekiyor.

Neden Çıkalım Ki?

Çıkış stratejilerinin ve yöntemlerinin neler olduğuna geçmeden önce neden çıkış yaptığımızı anlamamız gerekiyor. Çıkış planlarının arkasında yatan 3 temel sebebe odaklanalım:

1. Yumurtaları ayrı sepete koyma:

Girişimciler genelde ürün veya hizmetlerine bağlılık duyarlar. Bu sebeple de riski azaltma ile ilgili aksiyonlarını ertelerler ya da hiç hatırlarına bile getirmezler. LAUNCH formülünün H harfinden de hatırlayacağınız gibi, Hedge sürdürülebilirlik açısından oldukça önemlidir. Bu sadece işinizin devamlılığı ile değil girişimciliğinizin de devamlılığı ile ilgilidir. Yeni bir teknoloji ya da yeni bir rakip, iş modelinizi yerle bir edebilir ve kurucu olarak tüm servetinizi bir anda yitirebilirsiniz. Bu yüzden, bir girişimci olarak kendi devamlılığınızı sağlamak ve gerektiğinde baştan başlayabilmek için yeterli olan cephaneyi şirketiniz dışında tutmalısınız.

2. Yolun sonuna gelme:

Kahin göstergeleri takip eden girişimciler “buraya kadarmış” diyebilirler. Bu her zaman bir batış olmayabilir. Örneğin, belirli bir gelir seviyesine kadar gelmiş olan şirketinizin yeni bir gelir basamağına çıkması için büyük bir yatırım yapmanız gerekiyor olabilir. İş modelinizin süreli bir model olduğunu görüyor ve bu büyük yatırım için kendinizi isteksiz hissediyor olabilirsiniz. Bu durumda yapılacak en makul şey bir çıkış yapmak olacaktır.

3. Baştan başlama:

Bazı girişimciler (ben dahil) iş modelinin kuruluş ve ilk aşamalarına heyecan duyarlar. Stratejiler geliştirme, bir takım kurma, finansal planlamalar yapma ve uygulama, ilk satış bağlantılarını yapma gibi konularda karar verici olarak yer almaları için yaratılmışlardır. Bu tip girişimcileri işin operasyonel tarafında tutmak çok zordur. Onlar için en iyi seçenek, yeni bir yolculuk için yeterli nakdi elde edip mevcut şirketten çıkmak olacaktır.

Nedenler Tamam! Peki Ya Zamanlama?

Bu soru, yatırımcılar ve girişimciler tarafında oldukça sıklıkla sorulan bir sorudur. Şirketimi ne zaman satmalıyım? Bir alıcı aramak için doğru zaman ne zaman? Ya da bir yatırımcı olarak, yatırımımın geri dönüşünü ne zaman aramaya başlamalıyım?

Soru: Çok fazla hisseye sahip olduğunuzda şirketinizi 20 milyon USD’ye mi yoksa çok fazla hisseye sahip olmadığınızda 200 milyon USD’ye mi satarsınız?

Gerçek şu ki, bu sorular için evrensel ve genel kabul görmüş bir cevap yoktur. Girişimciler ve yatırımcılar mümkün olduğunca yüksek bir bedelle çıkış yapmak isterken alıcılar ise mümkün olduğunca az harcamak isterler. Bu nedenle her iki tarafın da bir denge bulması gerekir.

Aslında benim de benimsediğim bir görüşe göre, girişimciler satış fiyatlarını en üst düzeye çıkarmak için, kârlı dönemlerde değil, yüksek büyüme oranlarının olduğu dönemlerde çıkış yapmalıdırlar tezini savunur.

Bununla birlikte, Business Insider’da yayınlanan bir makalede de belirtildiği gibi, “düşük değerli girişimlerin ölçeklenmesi daha az zaman alır ve daha az yatırıma ihtiyaç duyarlar. Bu da kurucuların çıkış yaptıklarında büyük olasılıkla şirketlerinin daha yüksek yüzdelerine sahip olacağı anlamına gelir”. 200 milyon USD’lik bir fiyatı beklemek ve çok daha düşük sahiplik yüzdeleriyle çıkış yapmak yerine, girişimin büyük bir kısmına sahip olduklarında 20 milyon USD’ye satmanın daha iyi olabileceği anlamına geliyor.

Bu karmaşık durumun özet ve topu taca atan cevabı ise şöyle: Her girişimci ve yatırımcı, girişimlerinin koşullarını göz önünde bulundurmalı ve buna göre bir karar vermelidir. Gizli bir formül yok ama kesin olan şu ki girişimciler ve yatırımcılar er ya da geç, isteyerek ya da istemeyerek, mutlaka bir çıkış yapacaklardır.

Çıkış Yolları

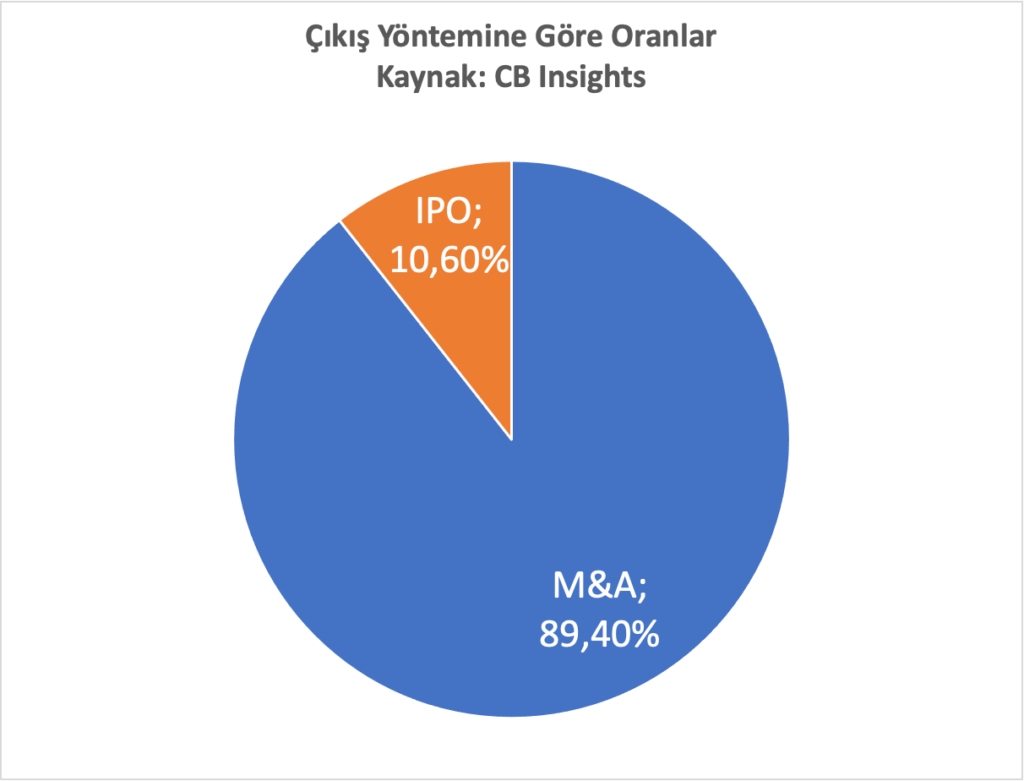

Aşağıda 5 genel çıkış stratejisinden bahsedeceğim. Fakat bu stratejilerden ABD’de en yaygın olarak kullanılanları birleşme ve devralmalar (M&A) ve halka arzların oranlarına (IPO) baktığımızda en çok tercih edilen yöntemin birleşme ve devralmalar olduğunu görüyoruz. Her bir yöntemin kendine has avantaj – dezavantajları ve zamanlamaları var haliyle. Bu yüzden bir çıkış stratejisi belirlerken her yöntem ile ilgili bilgi sahibi olmanızda yarar olduğunu düşünüyorum.

Birleşme ve Devralmalar (M&A)

Genel olarak en çok uygulanan çıkış yöntemlerinden biri birleşme ve devralmalardır. Her yıl binlerce şirket, birbiriyle stratejik nitelikte birleşmeler yapar. Bir o kadarı da patent, ürün veya üretim becerisine sahip olmak isteyen başka şirketler tarafından satın alınır.

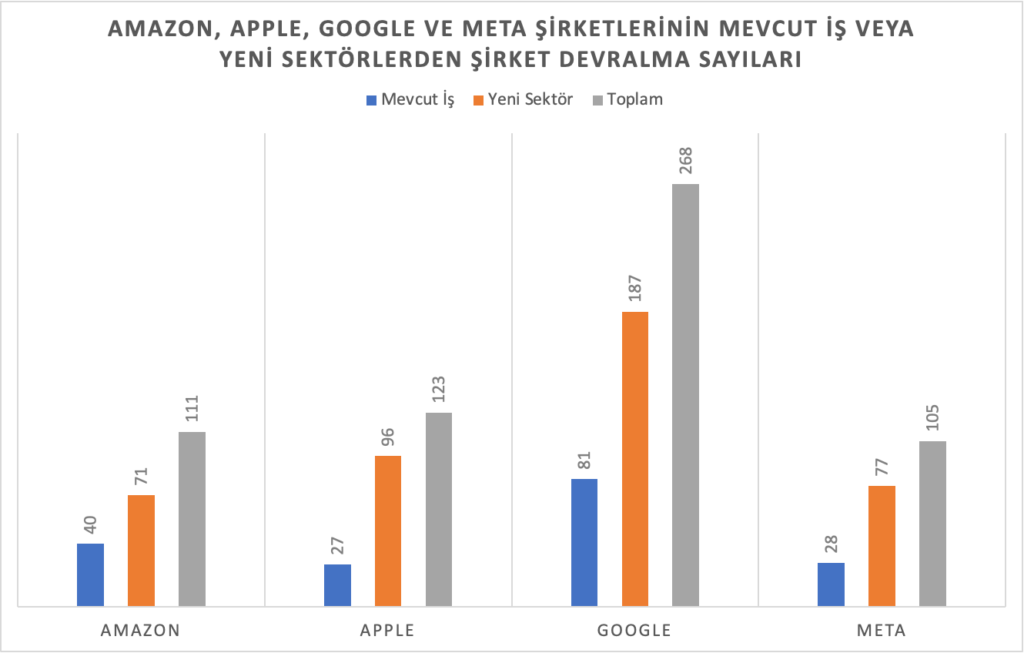

Aşağıdaki grafikte Amazon, Apple, Google ve Meta şirketlerinin mevcut iş veya yeni sektörlerden şirket devralma sayılarını görebilirsiniz. Buna göre Google yılda ortalama 14, Meta 8, Apple 5 ve Amazon ise 3 şirket satın alıyor.

Fakat burada altının çizilmesi gereken çok önemli bir konu var. Bir girişimci olarak şirket birleşme ve devralmaları gibi uzmanlık isteyen konularda bilgi ve deneyiminiz olmayabilir, ki bu çok doğaldır. Bu yüzden böyle bir teklifle karşılaşıldığında mutlaka ama mutlaka ehil bir danışman kurum ya da kişi ile çalışması gerekir. Bu danışmanın da, tüm diğer çıkış planlarında önemli olduğu gibi, özellikle birleşme ve devralmalarda (teklifler daha ziyade görece olarak daha kurumsal ve büyük firmalar tarafından geldiği için) aşağıdaki konulara hakim olması gerekmektedir:

- Değerleme nasıl yapılacak?: Daha önce şirket değerlemelerinin nasıl yapıldığı ve her yöntemin nasıl farklı sonuçlar verdiğine değinmiştim. M&A’de hangi değerleme metodu kullanılacak ve kim tarafından yapılacak konuları hassasiyetle ele alınmalıdır.

- Ödeme nasıl yapılacak?: Nakit, nakit + hisse veya kredili şekilde ödeme yapılabilir. Her bir durum için ödeme planları ve şartları değişkenlik gösterir.

- Birleşme veya satış sonrasında kurucunun şirketle ilişkisi nasıl olacak?: Genelde M&A sonrası kurucu yeni oluşan şirketin içerisinde yönetimde kalmaya devam eder. Bu durumda yönetimden doğan maaş, bonus, huzur hakkı gibi haklar ile beraber, yetki ve sorumlulukların da net olarak belirlenmesi ve mutabık kalınması gerekir.

Halka Arz (IPO)

Özellikle ülkemizde nisbeten daha az tercih edilen bir çıkış türüdür. Üç şekilde gerçekleştirilebilir:

- Mevcut payların halka arzı (kısmi çıkış)

- Sermaye artırımı yoluyla ihraç edilecek hisselerin halka arzı

- Her iki metodun da kullanıldığı karma metot

Halka arz süreci gerçekten oldukça zahmetli bir süreçtir. İlk olarak halka arza aracılık edecek aracı kurumun ve hukuki danışmanlık alacağınız kurumun seçilmesi ve bu kurumlarla danışmanlık sözleşmelerinin imzalanması süreci ele alınmalıdır. Sonraki adımları genel olarak bu aracı kurum ile beraber yönetecek olmanıza rağmen genel hatlarıyla süreç şu şekilde işleyecektir:

- Bağımsız denetim çalışmalarının başlatılması

- Esas sözleşme tadili ve genel kurul kararı

- SPK ve Borsa İstanbul’a başvuru

- Takas ve Saklama Bankası ve MKK’ya Müracaat

- Kurul tarafından izahnamenin onayı

- Payların halka arz edilmesi ve satış sonuçlarının bildirilmesi

- Borsa kotuna alınma ve payların işlem görmeye başlaması

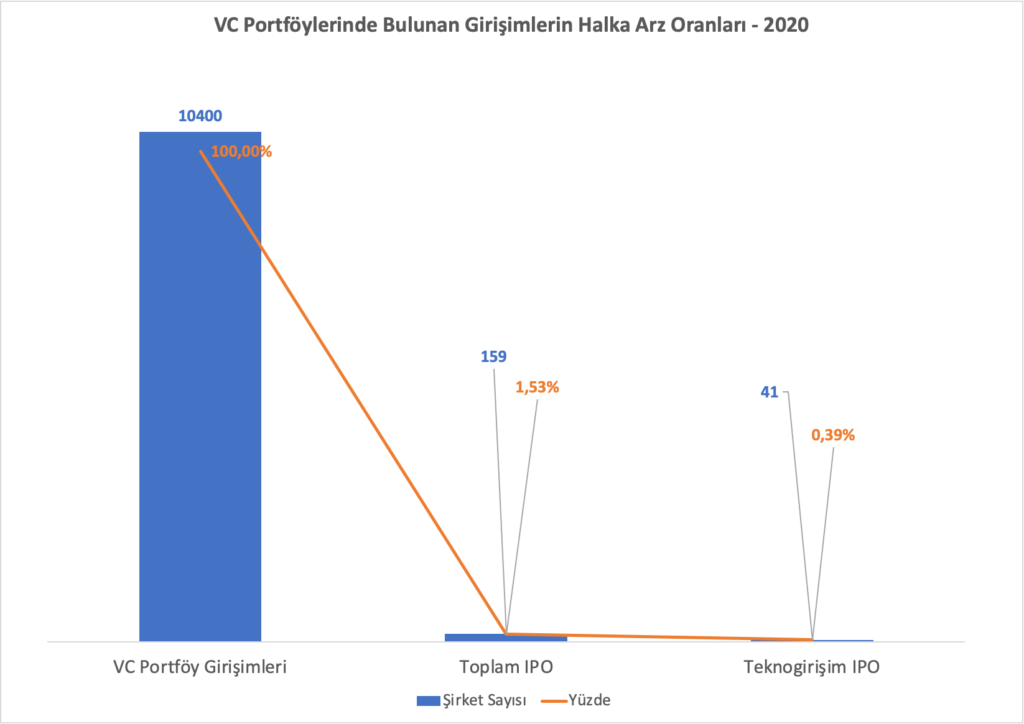

Görüldüğü gibi halka arz süreci uzun (6 ay ile 1 sene arası) ve maliyetli (toplam halka arz büyüklüğünün yaklaşık %3 ile %5’i gibi bir tutar) bir süreçtir. Tam da bu sebeplerden ötürü diğer çıkış yöntemlerine göre daha az tercih edilmektedir. Aşağıdaki grafikte 2020 yılında ABD’de VC portföylerinde bulunan girişimlerin halka arz oranlarına baktığımızda, toplam halka arz oranının %1,53 olduğunu ve tekno girişimlerin halka arz oranının ise %0,39 olarak gerçekleştiğini görebiliyoruz.

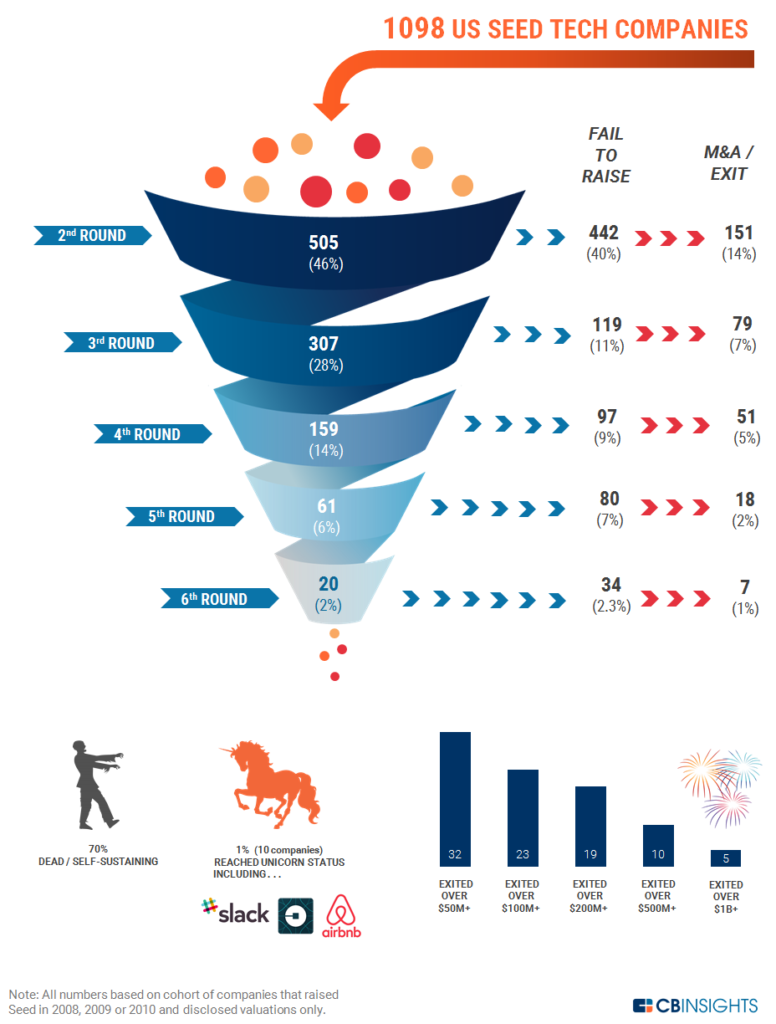

Ayrıca, ABD’de halka arz olmuş girişimlerin tohum yatırımı ile halka arz arasında geçen sürenin ortalama 8 yıl olduğunu da gözden kaçırmamak gerekiyor. Bu da ortalama 18 ayda bir yatırım alan bir girişim için 6 yatırım turu demek oluyor. CBInsights’ın aşağıdaki hunisine göz attığımızda ise 6. tura gelebilen girişimlerin oranının da %2 olduğunu görüyoruz. Yorum sizin 🙂

Çalışanların Hisse Sahipliği

Halka arz sürecinin bu denli zahmetli olması alternatif ve daha sınırlı bir halka arz modelinin gelişmesine yol açmıştır. Çalışanlar için hisse sahipliği planları aslında kapalı devre bir halka arz gibidir. Çalışanlara bir plan dahilinde (bir nevi emeklilik planı) çalıştıkları şirketin hisselerini satın almaları için hak tanınır. Bu, doğrudan nakit girişi şeklinde olabileceği gibi ücret kesintileri şeklinde de olabilir. Önemli olan, bu satın alma hakkından faydalanmak isteyen çalışanlar için belirlenen koşullardır. Belirli bir kıdeme sahip olma, bazı performans göstergelerine bağlama ve edinimden itibaren belirli bir süre elden çıkarmama gibi koşullar, sürecin karşılıklı olarak güven temelinde ilerlemesine yardımcı olacaktır.

Burada en önemli ve hassas konu ise yine değerlemedir. Çünkü, şirket halka açılmadığı ve borsaya kote olmadığı için hisse fiyatları ve dolayısıyla şirketin piyasa değerini takip etmek çok kolay değildir. Fakat çalışanlar için belirlenen hisse satın alma planında hisse fiyatlarının (en azından o yıl için) net olarak belirlenmesi gerekir.

Çalışanların temettü emekliliği avantajı elde ettikleri bu yöntem, kurucular için de zamana yayılmış ve güvenli bir çıkış yöntemidir. Ayrıca, çalışan aidiyeti ve dolayısıyla verim artışı da yöntemin olumlu sonuçlarıdır.

Şirket Yönetimine Satış (MBO)

Şirket yönetimine satışlar (MBO’lar), ana faaliyetlerinin bir parçası olmayan bölümlerin satışını sürdürmek isteyen büyük şirketler veya sahiplerinin yukarıdaki nedenlerden ötürü çıkış yapmak istediği şirketler için tercih edilen çıkış stratejileridir.

Yönetim ekibi, yönettikleri bir işletmenin tamamını veya bir kısmını elde etmek için kaynakları bir havuzda toplar. Finansman genellikle kişisel kaynaklar, özel sermaye finansörleri ve satıcı finansmanının bir karışımından gelir.

Burada kaldıraçlı satın alma (LMBO) şeklinde bir yöntem de tercih edilebilir. Buna göre, yönetim, şirketin varlıklarını teminat olarak göstererek banka veya diğer finans kurumlarından kredi kullanır ve şirketin sahibine bu yabancı kaynak ile ödeme yaparlar.

Tasfiye ve Likide Etme

Yukarıdaki ana yöntemlerden farklı olarak bir başka çıkış stratejisi ise varlıkları satıp alacakları tahsil etmek ve borçları ödeyerek “kepenkleri indirmektir”. Bu yöntem genelde başarısızlıkla sonuçlanması muhtemel iş modelleri için uygulanan yöntemdir. Diğer yöntemlere göre muhtemelen en düşük getirili çıkıştır. Zira şirketin artık nakit akımı üretmeyecek olması, bir marka değerinin olmaması ve büyümeyecek olması gibi değer artırıcı faktörler ortadan kalkmıştır. Geriye sadece nakit ve nakit benzerleri ve nakde çevrilebilir varlıklar kalmıştır. Nakde çevrilebilir varlıklar tabiriyle demirbaş, makine, ekipman ve teçhizatlar ile birlikte maddi olmayan duran varlıklar, yani patent ve diğer haklar da anlaşılmalıdır.

Sevgiler

Engin Alemdar 17.06.2022